今日はそんな方のために、確定拠出年金のおすすめ設定ついて解説します。

確定拠出年金は理解しにくい、複雑怪奇な制度です。

私が確定拠出年金を初めて知ったのは社会人になってすぐのことでした。新人研修で紹介されましたが、投資知識が一切なかった私にとって、内容はさっぱりでした。

結局、パンフレットに載っていた、国内株式、外国株式、国内債券、外国債券を組み合わせたおすすめバランス型で設定しました。

しかし、経験を積んで確定拠出年金制度について理解した今では、自分なりのベストな設定の結論が出ています。それが、外国株式100%です。

この記事では、そのような結論に至った理由について解説していきます。

これから確定拠出年金を始めようと考えている新入社員の方や、すでに始めているけれど設定にまだ迷いがあるという方は、ぜひ続きを読んでみてください。

目次

確定拠出年金で外国株式100%に設定している理由

確定拠出年金における最適解は、外国株式インデックスファンドを割合100%で設定することだと考えています。

ちなみに、掛金は自分が拠出できる上限で設定しています。

このような結論に至った理由は、次の通りです。

外国株式インデックスファンドを選択する理由

シンプルに、老後に受け取る金額の期待値が大きいからです。

確定拠出年金で選べる商品(定期預金、保険、国内株式、外国株式、国内債券、外国債券、不動産投資信託(REIT))の中で、長期投資前提で最もリターンが期待できるのは、外国株式でしょう。

割合100%を選択する理由

シンプルに、老後に受け取る金額の期待値が大きい商品をたくさん買うべきだからです。

いやいや、もっとリスクとか分散とか考えることあるでしょ。。

というツッコミが聞こえてきますが、その通りです。

しかし、確定拠出年金制度の特徴を踏まえて検討すると、このような結論に至る理由がもう少しはっきりと見えてきます。

確定拠出年金の特徴(メリット・デメリット)を見ながら、もう少し深堀りしていきます。

確定拠出年金のメリット

まず、確定拠出年金のメリットから見ていきましょう。

確定拠出年金の代表的なメリットは、次の2つです。

- 運用益が非課税

- 掛金が全額所得控

運用益が非課税

わかりやすく言い換えると、確定拠出年金の運用で増えたお金に対しては、税金が取られないということです。

一般的に、投資で利益が出た場合、20.315%の税金が取られます。これが、確定拠出年金の場合は一切かかりません。

つまり、利益が多く出る商品(リターンが期待できる商品)を選ぶほど、このメリットを活かしたお得な活用をしていると言えるのです。

これが外国株式を選んでいる一番の理由です。

掛金が全額所得控除

これはわかりやすく言い換えると、確定拠出年金に拠出した分のお金に対しては、税金が取られないということです。

つまり、掛金が多いほど、本来は税金で引かれてしまうはずだったお金が手元に残るので、手取りが増えます。

掛金を自分が拠出できる上限で設定しているのは、これが理由です。

確定拠出年金のデメリット

続いて、デメリットについて見ていきましょう。

確定拠出年金の代表的なデメリットは、次の2つです。

- 手数料がかかる

- 原則60歳まで途中引き出しができない

手数料がかかる

普段意識することは少ないですが、手数料がかかります。

- 加入時・移換時手数料:2829円(税込)

- 口座管理手数料:金融機関による

- 給付事務手数料:440円(税込)/回

- 還付事務手数料:440円(税込)/回または1,048円(税込)/1回

これらの手数料は、毎月の掛金や資産から自動的に引かれます。

つまり、確定拠出年金では手数料分、預けた資産はマイナスになる仕組みになっています。

定期預金のようにリターンがほぼ見込めない資産は、手数料がかかる確定拠出年金の仕組みとは相性が悪いと言えます。

原則60歳まで途中引き出しができない

年金なので一度入金したら、途中で引き出すことはできません。2、30代以下の若い方は、必然的に長期投資が前提となります。

長期のお金の運用で中止すべきなのが、インフレです。

インフレは物価が上昇することを意味しています。

例えば、100円で買えたものが、将来は全く同じものでも150円払わないと買えない、という現象がインフレです。

ちなみに、日銀も物価上昇率2%を目標と定めており、適正な範囲のインフレは国としての方針です。

つまり、同じ金額だとしても実質的に価値は下がっていく可能性が高いのです。

こういった点からも、定期預金などのリターンが見込めない資産は、確定拠出年金の仕組みとは相性が悪いと言えます。

まとめ

ここまで見てきた確定拠出年金制度の特徴を考慮すると、確定拠出年金は「高いリターンを狙う設定が最も向いている制度」だと言えます。

このような観点で確定拠出年金の最適解を検討すると、外国株式インデックスファンドを100%の割合で設定することにたどり着きます。

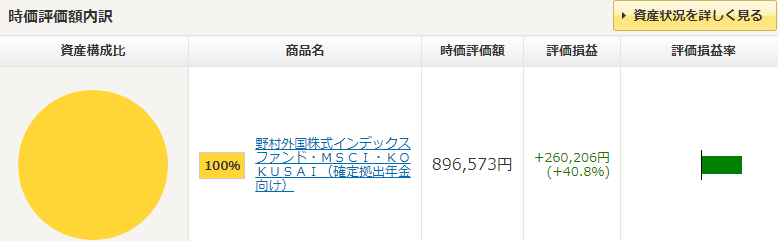

最後に、私の確定拠出年金の近状を参考に公開します。

現在の含み益は相場が好調なのもありますが、インデックスファンドでは複利で資産が増えていきます。早めにリターンが出るほど、将来の年金として受け取れるお金が増える可能性が高くなります。

外国株式インデックスファンドを購入しているのは、勤務先が用意する選択肢の中で一番リターンが期待できるからです。

本当は米国株式インデックスが選択肢にあれば、そちらにしたいところです。

長期投資であれば、外国株式インデックスファンドは可能性が高く、基本的に放置で問題ありません。詳しくはこちらの記事もぜひ参考にしてください。

どうせ60歳まで引き出せない資産について、短期の価格上下を気にしても仕方ありません。

納得できる設定をしたら、何十年後かの値上がりを期待してほったらかしましょう。

最後に、先程の

リスクや分散についてはどう考える?

という質問に答えます。

もちろん、リスク管理を行うことは大切で、自分が納得できる適正な分散を行うべきです。

ただし、必ずしも確定拠出年金の枠の中で分散する必要はないというのが私の意見です。

自分の資産(ポートフォリオ)全体で分散ができていればよいので、あくまでも確定拠出年金は非課税というメリットを活用して、高いリターンを狙うのをおすすめします。

個人的には長期投資前提の場合は株式100%が良いと思っていますが、分散させたい方は特定口座で他のアセットを購入することをおすすめします。

確定拠出年金を活用して、お得に老後に備えよう!

これから確定拠出年金を始めようと考えている方にとって、この記事の内容が参考になれば嬉しいです。

また、確定拠出年金の設定に迷っている方も、これまで積み上げた商品や配分を変更できるスイッチングという制度があり、簡単に運用商品の変更ができます。すでに確定拠出年金を運用している人は、スイッチング制度を利用して、納得がいく資産形成をしましょう。

コメントはTwitteにお願いします!それでは今日もよい一日を!

会社で確定拠出年金が設定されているけど、具体的にどの商品をどんな割合で買えばいいかわからない。。